- Estratégias com opções influenciam o fôlego do Bitcoin no curto prazo

- Crescimento do mercado de opções redistribui riscos e limita rompimentos

- Volatilidade menor reduz ganhos e enfraquece tese de supressão de alta

As operações com Bitcoin perderam força no fim do ano e, rapidamente, os fundos buscaram alternativas ligadas a opções de BTC. Muitos analistas agora questionam se essa mudança pode realmente limitar a alta da moeda.

A migração para estratégias de rendimento cria novas pressões e, ao mesmo tempo, levanta dúvidas sobre os efeitos reais sobre o preço. Enquanto isso, investidores tentam entender se o apetite por derivativos pode travar novos avanços do mercado.

Opções ganham espaço enquanto o Bitcoin perde impulso

Os investidores começaram a buscar explicações para a dificuldade do BTC em sustentar níveis acima de US$ 110.000. Uma tese ganhou força nos últimos meses. Ela aponta para o avanço das opções, especialmente aquelas associadas ao ETF IBIT da BlackRock.

O total de contratos em aberto subiu para US$ 49 bilhões em dezembro de 2025. Esse número estava em US$ 39 bilhões no mesmo período de 2024. A mudança acendeu alertas sobre a influência das estratégias de covered call no comportamento do mercado.

Muitos críticos afirmam que os grandes investidores “alugam” parte da alta futura ao vender opções. Assim, criam, sem intenção, um limite para a valorização. A lógica parece simples. O vendedor ganha renda imediata, mas abre mão de parte do potencial de alta do ativo.

Nessa estratégia, o investidor vende uma call com preço definido, como US$ 100.000. Ele recebe o prêmio e mantém o Bitcoin. Porém, perde ganhos se o mercado superar esse valor. Embora pareça seguro, o método reduz o interesse em comprar BTC no rompimento de novos patamares.

Como a Dinâmica das opções cria barreiras invisíveis no mercado

Operadores afirmam que essa estrutura pressiona os preços. Isso ocorre porque muitos compradores de opções fazem hedge vendendo BTC no mercado à vista. Assim, criam uma barreira de venda próxima aos principais preços de exercício.

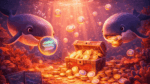

A busca por rendimento aumentou após o enfraquecimento do modelo cash and carry. Esse método entregou entre 10% e 15% em 2024. No entanto, caiu abaixo de 10% em fevereiro de 2025 e ficou perto de 5% em novembro.

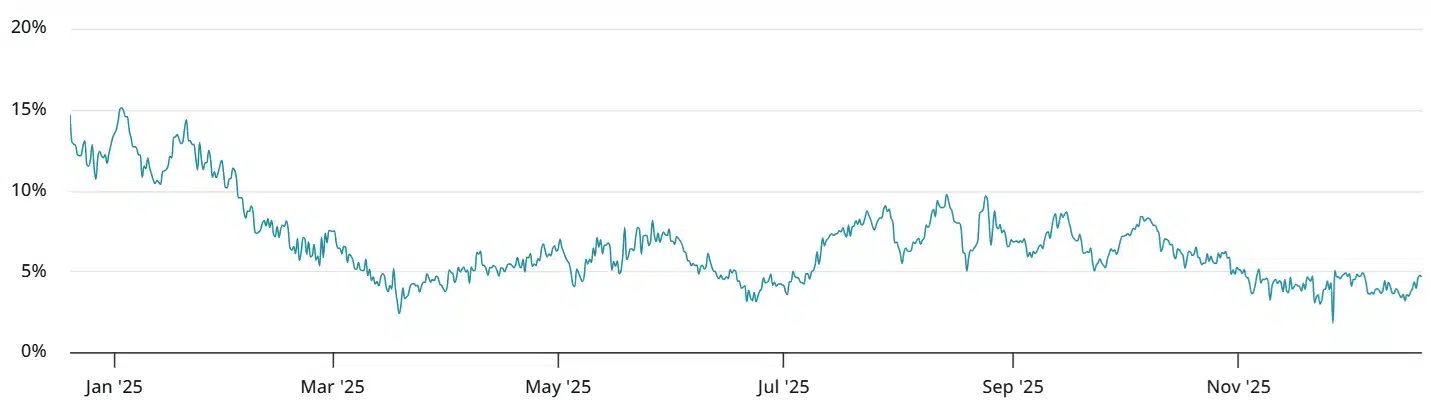

Com isso, os fundos migraram para estratégias de opções com retornos entre 12% e 18%. O crescimento ficou visível no IBIT, onde o volume saltou de US$ 12 bilhões para US$ 40 bilhões. Ainda assim, a relação entre opções de venda e compra permaneceu estável. Isso mostra que há vendedores buscando renda, mas também compradores apostando em alta.

Além disso, a demanda defensiva cresceu. As puts da IBIT passaram de desconto de 2% para prêmio de 5%. Enquanto isso, a volatilidade implícita caiu para 45%, reduzindo os ganhos dos vendedores de opções.

A queda da volatilidade enfraquece o apelo de estratégias consideradas “supressivas”. Assim, o argumento de que elas travam o preço perde consistência. Os vendedores ganham mais quando os preços se aproximam das metas, o que reduz a tese de limitação estrutural.

Hoje, o mercado de opções funciona menos como freio e mais como mecanismo de monetização da volatilidade. Ele cria renda, atrai novos participantes e reorganiza a dinâmica da oferta. Assim, a alta do Bitcoin enfrenta desafios, mas não parece travada apenas pelas opções.